Рик Ридер из BlackRock раскритиковал ФРС за то, что доходность 10-летних казначейских облигаций США достигла самого низкого уровня с декабря 2023 года

Как опытный криптоинвестор с десятилетним опытом понимания рынка, я нахожу анализ Рика Ридера интригующим. Его взгляд на процентные ставки Федеральной резервной системы и их несоответствие текущим экономическим условиям находит отклик у меня.

2 августа во время беседы с Bloomberg TV Рик Ридер, который является директором по глобальным инвестициям в инструменты с фиксированной доходностью в BlackRock, выразил свое мнение о текущем состоянии процентных ставок, американской экономике и предпочитаемой им инвестиционной тактике.

Процентные ставки и экономическая последовательность

В ходе интервью Ридер подчеркнул значительное несоответствие между текущими процентными ставками и состоянием экономики, а также текущими темпами инфляции. Он указал на несколько важных аспектов в поддержку своего аргумента.

- Несоответствие инфляции: Ридер отметил, что текущая процентная ставка в 5,38% не соответствует уровню инфляции, который, по его мнению, приближается к 2%, исходя из трехмесячного скользящего среднего. По его словам, это указывает на то, что ставки ФРС слишком высоки с учетом текущего уровня инфляции.

- Динамика рынка труда: Он отметил, что наблюдается растущая нехватка рабочей силы, что позволяет предположить, что экономика, возможно, не так сильна, как кажется. Он считает, что эта слабость на рынке труда еще раз оправдывает необходимость снижения процентных ставок.

Что означает «за поворотом»?

Фраза «за кривой» относится к сценарию, в котором центральный банк, такой как Федеральная резервная система, кажется, действует слишком постепенно, когда дело доходит до корректировки процентных ставок в зависимости от меняющихся экономических обстоятельств. По словам Ридера, ФРС не снизила процентные ставки достаточно быстро, чтобы соответствовать нынешней низкой инфляции и неполной занятости на рынке труда.

Позиция и рекомендации Федеральной резервной системы

Меня как исследователя недавно спросили, что я думаю о текущей политике Федеральной резервной системы. На мой взгляд, ФРС, похоже, запаздывает в своей реакции, поскольку они скорее «играют в догонялки», чем проявляют инициативу. Я выступаю за то, чтобы ФРС предприняла более агрессивные действия, соответствующим образом корректируя свою политику, чтобы лучше соответствовать экономическим условиям и поддерживать здоровую экономику.

- Снизить процентные ставки: Ридер предложил ФРС снизить процентные ставки примерно до 4–4,5%, чтобы лучше соответствовать текущим экономическим условиям и уровням инфляции.

- Рассмотреть возможность снижения ставки на 50 базисных пунктов. Он считает, что снижение ставки на 50 базисных пунктов необходимо, чтобы оправдать ожидания рынка и привести ставки в соответствие с экономической реальностью.

Реакция рынка и инвестиционная стратегия

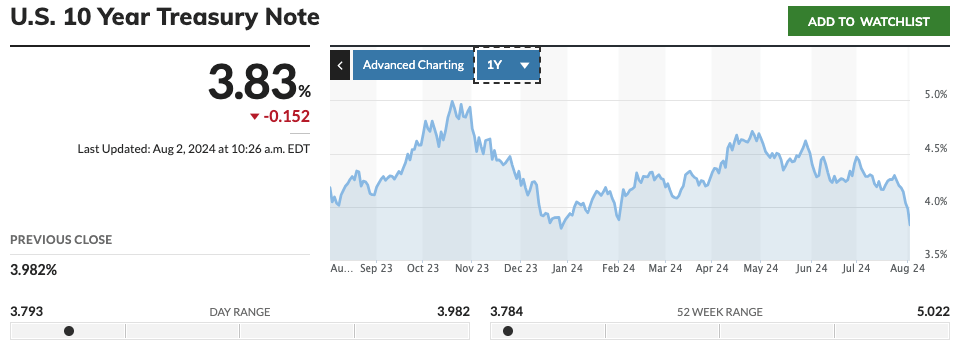

Ридер отметил впечатляющий рост на рынке облигаций, подчеркнув, что доходность 10-летних казначейских облигаций заметно упала до менее чем 4%, что является существенным снижением по сравнению с 4,4%, которые были после июньских данных.

С точки зрения Ридера, хотя Федеральная резервная система придерживается своей нынешней точки зрения, финансовые рынки, похоже, работают автономно, что предполагает широко распространенное ожидание того, что Федеральной резервной системе, возможно, придется изменить свою политику в будущем.

Министерство финансов США выпускает 10-летние казначейские облигации США, которые представляют собой кредит сроком на десять лет. Эта облигация служит стандартом для других процентных ставок и дает представление об уверенности инвесторов в экономике. Снижение доходности облигаций часто означает увеличение спроса на эти надежные инвестиции, обычно вызванное опасениями по поводу экономического роста или стабильности.

Инвестиционный прогноз

Что касается инвестиционной стратегии, Ридер остается непоколебимым в своем подходе:

- В нижней части кривой доходности: Он продолжает выступать за владение активами, расположенными в нижней части кривой доходности. Он считает, что эта часть кривой доходности, обычно относящаяся к облигациям со сроком погашения от 5 до 7 лет, предлагает сбалансированный профиль риска и прибыли.

- Доходные активы: Ридер рекомендует сохранять доходные активы до 2024 года и, вероятно, до следующего года. Он также упомянул, что доходные активы, такие как облигации и акции, приносящие дивиденды, обеспечивают стабильный доход, который может быть особенно ценным на волатильном рынке.

Смотрите также

- Суверенный долг Сальвадора резко вырос, поскольку президент Букеле обещает не брать новых займов в 2025 году

- Совкомбанк акции прогноз. Цена SVCB

- Будущее Toncoin: прогноз цен на криптовалюту TON

- Курс доллара прогноз

- Рецензия на «Зверь внутри»: в психологическом фильме Кита Харингтона «Об оборотне» больше коры, чем укуса

- Курс евро прогноз

- Будущее биткоина: прогноз цен на криптовалюту BTC

- Bodega и Crocs откажутся от кабриолета «Off The Beatn Path 2.0»

- Будущее SmarDex: прогноз цен на криптовалюту SDEX

- Будущее Evadore: прогноз цен на криптовалюту EVA

2024-08-02 17:51