Robinhood Markets (HOOD) демонстрирует значительный рост на фоне трансформации бизнес-модели и расширения продуктовой линейки. Однако, учитывая текущие мультипликаторы и рыночные риски, возникает вопрос: является ли акция привлекательной для покупки в настоящий момент?

"Покупай на слухах, продавай на новостях". А потом сиди с акциями никому не известной биотех-компании. Здесь мы про скучный, но рабочий фундаментал.

Бесплатный Телеграм каналДрайверы роста: Активы и платформенные инновации

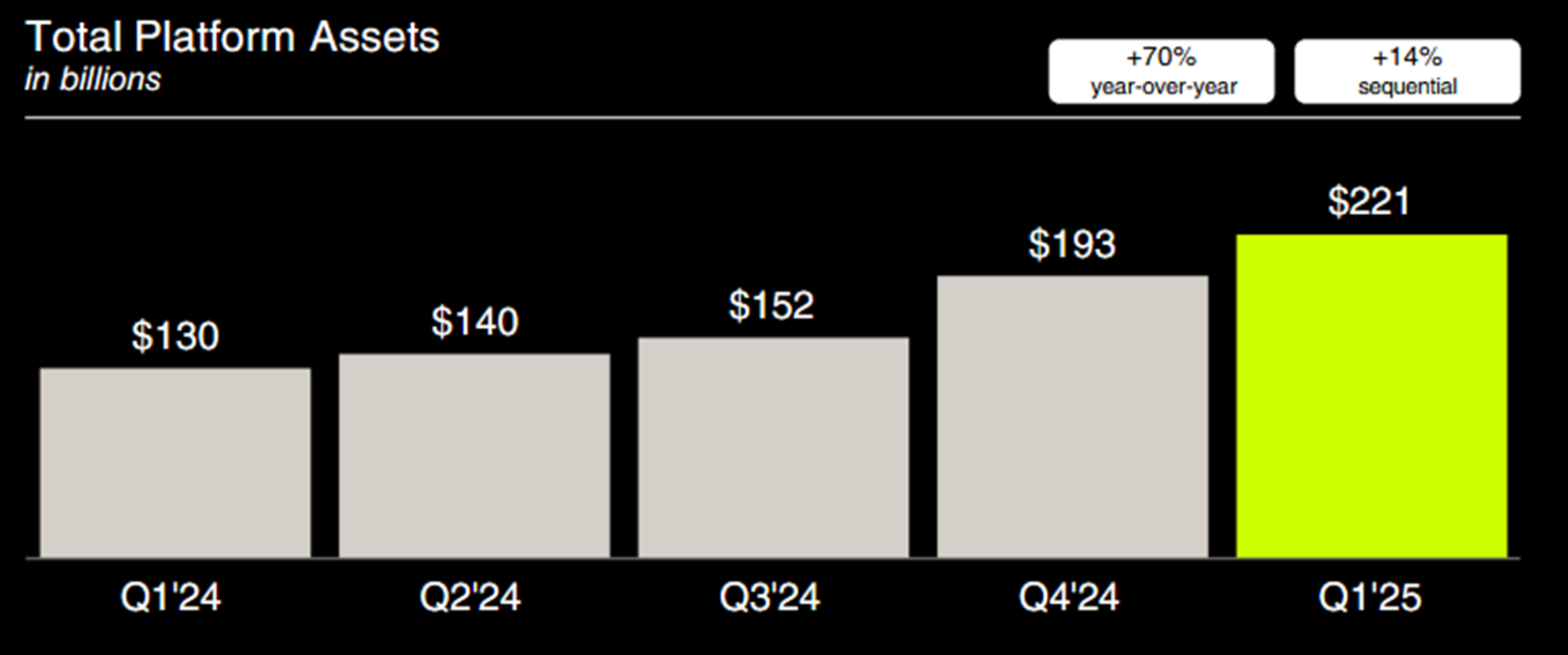

За последние несколько лет Robinhood прошла путь от компании, находящейся под регуляторным давлением, до одного из ключевых игроков финансового рынка. Существенный рост активов клиентов – с $102.6 млрд на конец 2023 года до $255 млрд на 31 мая 2025 года – свидетельствует о восстановлении доверия пользователей.

- Запуск Robinhood Legend, ориентированного на активных трейдеров.

- Расширение спектра торгуемых инструментов: опционов, фьючерсов, контрактов на события.

- Внедрение услуг по управлению капиталом, пенсионному планированию и накоплениям.

Стратегические шаги и долгосрочные перспективы

Компания делает ставку на молодую аудиторию (75% финансируемых счетов принадлежат представителям поколений Y и Z), что открывает перспективы в контексте передачи богатства. Исследования Boston wealth management указывают на возможное наследование активов на сумму до $124 трлн в течение ближайших 25 лет.

- Приобретение TradePMR за $300 млн для усиления позиций в сфере профессионального управления капиталом.

- Расширение в крипто-пространстве через покупку Bitstamp, что обеспечивает доступ к ЕС и Великобритании.

- Токенизация активов, включая частные компании OpenAI и SpaceX, для европейских пользователей.

Оценка и рыночная динамика

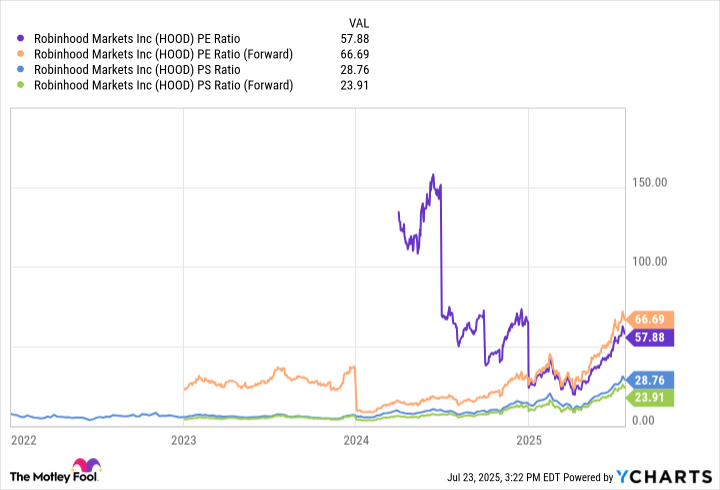

Акции HOOD выросли на 334% за последний год и на 173% с начала 2025 года. Однако текущие мультипликаторы вызывают вопросы:

- P/S (цена/продажи): 28.7x (текущий год), 23.9x (прогноз).

- Forward P/E (прогнозная цена/прибыль): 66.7x.

- Бета-коэффициент: 2.3, что указывает на высокую волатильность.

Прогнозируемые операционные расходы на 2025 год составляют $2.085–$2.185 млрд, включая затраты на расширение продуктовой линейки и международную экспансию.

Инвестиционный вывод

Несмотря на впечатляющие показатели роста, текущая оценка акций Robinhood представляется завышенной. Потенциальные риски включают:

- Высокую чувствительность к рыночным колебаниям.

- Неопределенность относительно монетизации новых продуктов.

- Регуляторные риски в сегменте криптовалют и токенизации.

Инвесторам рекомендуется дождаться коррекции цены для более обоснованного входа. Возможные катализаторы снижения включают макроэкономические факторы или замедление темпов роста активов. 📈

Смотрите также

- Стоит ли покупать доллары за рубли сейчас или подождать?

- Будущее биткоина к рублю: прогноз цен на криптовалюту BTC

- Будущее биткоина: прогноз цен на криптовалюту BTC

- Стоит ли покупать фунты за йены сейчас или подождать?

- Пошлины Трампа и падение «ЕвроТранса»: что ждет инвесторов? (21.02.2026 23:32)

- Золото прогноз

- Капитал Б&Т и его душа в AESI

- Риски для бизнеса и туристический спрос: что ждет российскую экономику? (22.02.2026 18:32)

- Геопространственные модели для оценки оползневой опасности: новый уровень точности

- Почему акции Joby взлетают: приобретение Blade

2025-07-27 15:04