На Уолл-стрит, где колебания привычны, 2025 год стал испытанием для человеческой воли и веры в устойчивость рынка. Буря и натиск, с которыми столкнулся индекс S&P 500 (^GSPC), — пятое по глубине падение за два дня с 1950 года, его самый значительный рост с момента основания и один из сильнейших трёхмесячных ростов за последние 75 лет — всё это как божественное наказание за человеческое пренебрежение к законам природы. Восстановление S&P 500, Nasdaq Composite (^IXIC) и Dow Jones Industrial Average (^DJI) после тарифного шока в марте-апреле 2025 года подняло дух инвесторов, но вместе с ним и оценки акций до невиданных за всю историю высот.

"Покупай на слухах, продавай на новостях". А потом сиди с акциями никому не известной биотех-компании. Здесь мы про скучный, но рабочий фундаментал.

Бесплатный Телеграм каналХотя рынок стал исторически дорогим, что обычно предвещает беды, есть один ETF с высоким дивидендом, который сейчас выглядит как гениальный выбор. Инвесторы, поздоровайтесь с Schwab U.S. Dividend Equity ETF (SCHD). Это — не просто бумага, а призрачная надежда на спасение в океане бездушных механизмов экономики.

Исторически дорогой рынок: беда Уолл-стрит или её крест?

Перед тем как углубиться в детали, почему Schwab U.S. Dividend Equity ETF — мудрый выбор, нужно понять, почему беда на Уолл-стрит неизбежна. История — старый друг, который напоминает нам о ценах, которые мы платим за краткосрочные победы.

«Ценность» — понятие, как молитва: одному Бог, другому — дьявол. То, что один видит как излишество, другой — как дар. Это разногласие и делает рынок непредсказуемым, как душа человека, раздираемого между раем и адом.

Цен-к-прибыли (P/E) — любимый инструмент инвесторов, но он слеп к реальности. Он делит цену акции на прибыль за 12 месяцев, игнорируя реальную суть: экономические спады и шоки. Вот тогда на помощь приходит индекс Шиллера, или циклически скорректированный P/E (CAPE).

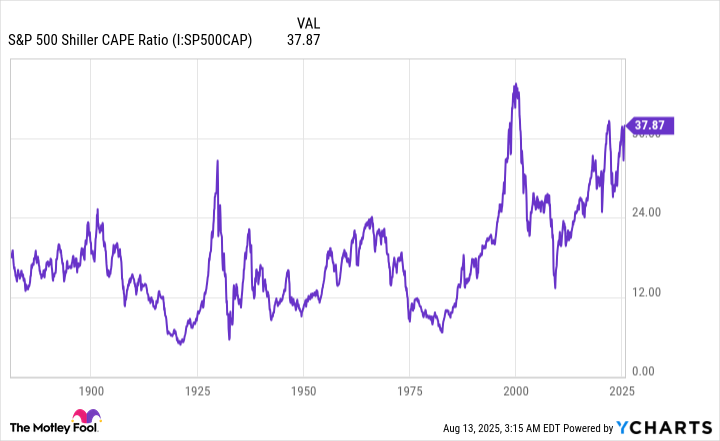

Шиллеровский P/E учитывает усреднённую прибыль за 10 лет, скорректированную на инфляцию. Это как святой календарь: позволяет сравнивать прошлое и настоящее, минуя случайности. Среднее значение индекса Шиллера с 1871 года — 17,27. А 12 августа 2025 года он подскочил почти до 39. Только два биржевых подъёма — в январе 2022 года (40) и декабре 1999 года (44,19) — могли соперничать с этим адским показателем.

С 1871 года только шесть раз Шиллеровский P/E превышал 30 и держался там минимум два месяца, включая нынешний. После пяти предыдущих случаев индексы теряли от 20% до 89% своего значения. Да, 89% — это Великая депрессия, аномалия. Но главное — долгие премии по оценке не терпятся рынком. Если история повторится, то бешеные оценки на рост акций (AI, квантовые вычисления, крипто) обрушатся, как карточный домик.

Schwab U.S. Dividend Equity ETF: гениальный выбор в аду инфляции

Теперь поймём, почему этот ETF — не просто бумага, а свет в конце туннеля. Дивидендные акции, как старые мудрецы, превосходят ростовые на долгих путях. В «Власти дивидендов» Хартфорд Фанда, совместно с Нед Дэвис Рисерч, сравнили дивидендные и неплательщиков за 51 год (1973-2024). Дивидендники показали годовую доходность 9,2%, против 4,31% у неплательщиков. При этом их волатильность — как молитва: устойчивее.

Второе — состав ETF: 103 компании с конкурентными преимуществами, проверенными временем. Три лидера — Chevron, Altria Group и PepsiCo (по состоянию на 12 августа):

- Chevron — гигант энергетики, умеющий зарабатывать даже в пустыне.

- Altria — табачный гигант, чьи клиенты готовы платить любые цены.

- PepsiCo — производитель продуктов первой необходимости, которые покупают даже в апокалипсисе.

Эти компании создают предсказуемый денежный поток и доказали, что могут выжить в любых условиях.

Третья причина — оценка. В то время как Шиллеровский P/E показывает третью по дороговизне фазу биржевого подъёма за 150 лет, текущий P/E ETF — 17. Если рынки рухнут, эти недооцененные компании защитят вас, как щит.

Четвёртая — дивидендная доходность. В то время как S&P 500 дает 1,2%, этот ETF — 3,87%. И комиссия — 0,06%, что делает его как молитву: почти бесплатной.

В мире, где рынок стал третьим по дороговизне за историю, Schwab U.S. Dividend Equity ETF — идеальный союз дивидендов, низких издержек и надёжности. 😊

Смотрите также

- Капитал Б&Т и его душа в AESI

- Почему акции Pool Corp могут стать привлекательным выбором этим летом

- Стоит ли покупать фунты за йены сейчас или подождать?

- Квантовые Химеры: Три Способа Не Потерять Рубль

- Два актива, которые взорвут финансовый Лас-Вегас к 2026

- МКБ акции прогноз. Цена CBOM

- Один потрясающий рост акций, упавший на 75%, чтобы купить во время падения в июле

- Будущее ONDO: прогноз цен на криптовалюту ONDO

- Делимобиль акции прогноз. Цена DELI

- Российский рынок: Рост на фоне Ближнего Востока и сырьевая уверенность на 100 лет (28.02.2026 10:32)

2025-08-15 11:13