Купите Vanguard S&P 500 ETF (VOO), и вы станете обладателем волшебного кристалла, отражающего весь рынок — но только если не смотреть слишком пристально. Великие законы финансового мира гласят: покупать лучше на падающем листе, чем на вершине дерева. Однако если ваша цель — просто «прикрепиться» к долгосрочной тенденции, то, возможно, стоит просто бросить монетку в сундук с деньгами. 1

"Покупай на слухах, продавай на новостях". А потом сиди с акциями никому не известной биотех-компании. Здесь мы про скучный, но рабочий фундаментал.

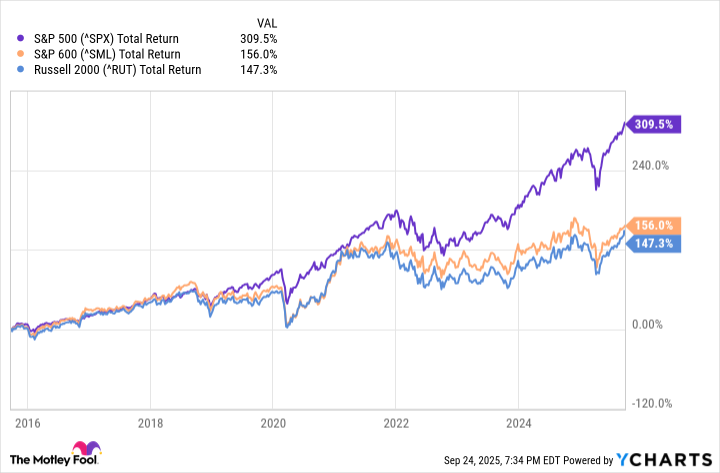

Бесплатный Телеграм каналНо иногда приходит время, когда даже самый пассивный инвестор должен выйти из тени. Например, вместо очередного вклада в VOO можно рассмотреть Vanguard S&P Small-Cap 600 ETF (VIOO) или Vanguard Russell 2000 ETF (VTWO). Почему? Потому что рынок — это не просто цифры, а целый мир, где маленькие компании играют в гонки с драконами. 2

Маленькие компании: история успеха, написанная на грани абсурда

S&P SmallCap 600 Index — это как сборник анекдотов от неизвестных авторов. Его участники — компании с рыночной капитализацией от 300 миллионов до 2 миллиардов долларов. В сравнении с гигантами S&P 500 (средняя капитализация 370 млрд) они выглядят как мыши, пытающиеся участвовать в гонке на скоростных автомобилях. 3

Но именно эти «мыши» иногда становятся львами. Например, Kratos Defense & Security Solutions недавно перешли из S&P 600 в Mid Cap, благодаря своей «внезапной» экспансии. Hims & Hers Health последовали их примеру. Однако большинство участников S&P 600 всё же исчезают, как дым, заменяясь новыми «героями». 4

Но это не главная причина покупать VIOO. Главная — в том, что маленькие компании, как правило, не любят, когда их игнорируют. Особенно если кто-то другой (например, AI-гиганты) забирает всё внимание. 5

Сцена расчищена. Время для прыжка?

Маленькие компании уже 15 лет отстают от своих «крупных братьев». Это как если бы младший сын в семье постоянно терял голос в хоре, пока старшие пели «Гимн победы». Но аналитики из Bank of America (или, как их еще называют, «Банк, который всегда прав») заметили: снижение процентных ставок может стать катализатором. 6

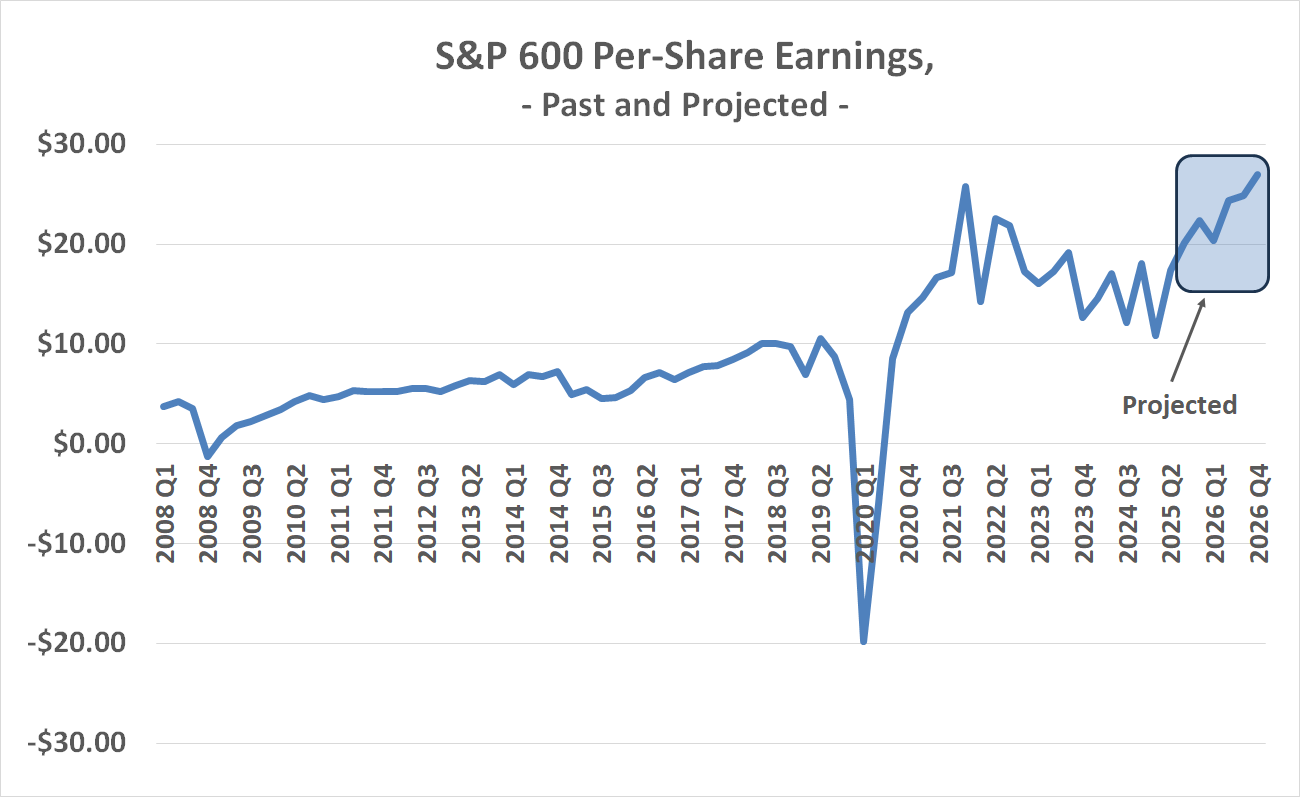

Да, маленькие компании всё ещё недооценены. Их P/E (15.7) ниже среднего, в отличие от S&P 500 (22.6). Это как если бы кто-то продавал волшебные книги за полцены, потому что никто не заметил. 7

Риск или награда? Или просто игра?

Но не стоит забывать: предсказания о «возвышении маленьких» звучали и раньше. Каждый раз что-то вмешивалось — инфляция, войны, любовь к «крупным». Теперь же, возможно, настало время, когда даже самые скептические инвесторы начнут задумываться. 8

Тем не менее, разнообразьте портфель. Даже если маленькие компании и будут прыгать, это не значит, что вы должны забыть про S&P 500. Просто добавьте немного «мелких» в общую смесь — как перец в суп. 9

Так что не парьтесь. Просто не парьтесь слишком сильно. В конце концов, рынок — это не игра в шахматы, а что-то похожее на крестики-нолики, где выигрывают все. 🐸

Смотрите также

- Стоит ли покупать фунты за йены сейчас или подождать?

- Золото прогноз

- Кийосаки ставит на Bitcoin: Анализ рынка и перспективы Shiba Inu (22.02.2026 04:45)

- Российский рынок акций: стагнация, риски и поиск точек роста в феврале (19.02.2026 22:32)

- Яндекс бьет рекорды: дивиденды, прибыль и сигналы рынка ОФЗ (17.02.2026 09:32)

- Геополитические риски и банковская стабильность BRICS: новая модель

- Серебро прогноз

- Будущее биткоина: прогноз цен на криптовалюту BTC

- Прогноз нефти

- Palantir: Так и бывает

2025-09-28 12:59