Когда рынок ликует, легко забыть о тех, кто работает тихо, но верно. О тех, кто делится плодами своего труда, не требуя взамен безумных сказок о неминуемом обогащении. Все гонятся за акциями, обещающими удвоение или утроение капитала, а ведь есть и другой путь – стабильный, как дыхание земли. И не стоит пренебрегать компаниями, которые платят дивиденды просто за то, что вы владеете их частью. Это не роскошь, а необходимость для тех, кто ищет опору в неспокойном мире.

"Покупай на слухах, продавай на новостях". А потом сиди с акциями никому не известной биотех-компании. Здесь мы про скучный, но рабочий фундаментал.

Бесплатный Телеграм каналБудь вы осторожным инвестором, или жаждущим риска, эти игроки станут достойным дополнением к вашему портфелю в любую эпоху. Они дадут вам защиту во время упадка, обеспечивая стабильный доход, даже когда другие ваши вложения тонут в пучине потерь. А в период расцвета рынка они лишь усилят ваш успех. Не стоит думать, что это сказка. Это – реальность, доступная каждому, кто умеет видеть дальше сиюминутной выгоды.

Итак, если вы ищете пассивный доход в 2026 году и далее, вот три Дивидендных Короля, которые стоит приобрести, не раздумывая.

1. Abbott Laboratories

Чтобы попасть в список Дивидендных Королей, компания должна увеличивать свои дивиденды как минимум в течение последних 50 лет. Abbott Laboratories (ABT +3.03%) и другие, о которых мы поговорим, сделали это. Эта давняя приверженность выплате дивидендов говорит о том, что компания считает это важным – и, следовательно, эта политика, вероятно, сохранится. Это не прихоть, а осознанный выбор, направленный на укрепление доверия инвесторов.

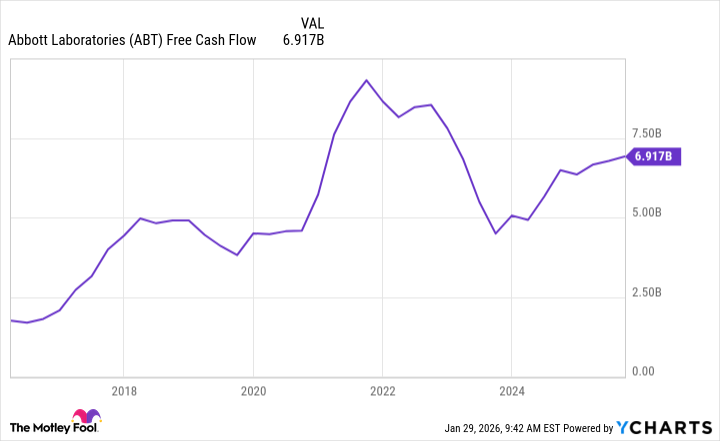

Abbott выплачивает дивиденды в размере 2,52 доллара, что составляет 2,4% дивидендной доходности – значительно превышающей 1,1% дивидендной доходности S&P 500. Долгосрочная история увеличения выплат внушает оптимизм, а уровень свободного денежного потока показывает, что у Abbott есть ресурсы для продолжения этой практики. Это не иллюзия, а подтвержденный факт.

Мне нравится Abbott и за его диверсифицированный бизнес в сфере здравоохранения, который демонстрирует рост в долгосрочной перспективе. Компания имеет четыре подразделения: медицинские устройства, диагностика, питание и фармацевтика. И в этом есть своя логика: если одно из этих направлений столкнется с трудностями, другие могут компенсировать потери. Это дает инвестору чувство уверенности, которое так важно в наше время.

2. Target

Не буду скрывать: у Target (TGT +2.56%) были непростые годы. Компания, пережившая период взрывного роста в начале пандемии, в последнее время столкнулась с рядом проблем – от изменения потребительских предпочтений в пользу товаров первой необходимости с низкой маржой, до краж в некоторых магазинах. Это – не сказка, а суровая реальность.

Но даже в темной туче есть проблеск света. В прошлом году Target начала внедрять несколько мер для перелома ситуации, например, создала офис ускоренного развития для оптимизации процессов. А в феврале к власти придет новый генеральный директор, который поставит перед собой задачу по восстановлению и росту. Так что Target – это история о возрождении, в которую стоит поверить.

А пока вы, как акционер Target, будете получать дивиденды в размере 4,56 доллара, что составляет 4,5%. Так что со временем вы можете получить выгоду как от потенциального восстановления акций, так и от стабильного пассивного дохода. Это – не обещание, а возможность, которую нужно использовать.

3. Johnson & Johnson

Несколько лет назад Johnson & Johnson (JNJ 0.02%) выделила свой потребительский бизнес – знакомые всем продукты, такие как Tylenol и Band-Aid – в отдельную компанию Kenvue. Идея заключалась в том, чтобы сосредоточить инвестиции на двух направлениях с более высоким ростом: инновационной медицине и медицинских технологиях. Это – не прихоть, а стратегический расчет.

И этот план приносит свои плоды. В прошлом году компания увеличила продажи на 6%, до более чем 94 миллиардов долларов, а скорректированная прибыль на акцию выросла более чем на 8%. Генеральный директор заявил, что J&J обладает самым сильным коммерческим портфелем и конвейером новых продуктов в отрасли – это говорит о хороших перспективах роста выручки в ближайшие годы. Это – не пустые слова, а подтвержденный факт.

J&J демонстрирует свою способность компенсировать потерю эксклюзивности на блокбастер Stelara благодаря росту препаратов в области онкологии, неврологии, а также других иммунологических препаратов. Это – не случайность, а результат грамотной стратегии.

А пока вы можете рассчитывать на пассивный доход от J&J. Компания выплачивает дивиденды в размере 5,20 доллара, что составляет 2,3%. Это делает этого фармацевтического гиганта надежной акцией для покупки, если вы ищете пассивный доход в 2026 году.

Смотрите также

- Стоит ли покупать фунты за йены сейчас или подождать?

- Европлан акции прогноз. Цена LEAS

- МосБиржа на пути к 2800: Что поддерживает рост и как цифровизация влияет на рынок (26.01.2026 02:32)

- Российский рынок: Инфляция стихает, сырье поддерживает, акции растут (29.01.2026 00:32)

- Российский рынок: Бензин, «Русагро» и ставка: Что ждет инвесторов на следующей неделе (31.01.2026 18:32)

- Серебро прогноз

- Крипто-коррекция: $2.44 млрд в ликвидациях и реакция «китов» — 01.02.2026 13:45

- Лента акции прогноз. Цена LENT

- ТГК-2 префы прогноз. Цена TGKBP

- РУСАЛ акции прогноз. Цена RUAL

2026-02-01 03:23