Возможно, вы, как и многие, строите свой инвестиционный дом из кирпичиков — каждый из которых вне всяких сомнений проштампован, зарегистрирован и внесён в реестр. Вот и сейчас вы держите в руке тысячу долларов. Ровно тысячу: ни больше, ни меньше, как будто сама Система обеспечивает, чтобы у вас не появилось случайно тысяча одна долларовая бумажка. Вы стоите перед вопросом: какую следующую деталь добавить в этот бесконечный, беспокойный, по сути своей абсурдный портфель?

"Покупай на слухах, продавай на новостях". А потом сиди с акциями никому не известной биотех-компании. Здесь мы про скучный, но рабочий фундаментал.

Бесплатный Телеграм каналПопытка найти ответ на этот вопрос неизбежно приводит к ощущению, будто вы оказались в унылом коридоре без окон и дверей, где по всем правилам логики не должно быть ни возможности, ни смысла выбора. Ведь знаменитый универсальный инструмент, заветный единый кирпич, не может оказаться акцией какой-то компании — индивидуальность давно изгнана из этого мира системой рыночных санкций. Остаётся смотреть в сторону ETF, этих неопрятно уложенных корзин, каждая из которых обещает одновременно и уверенность, и новообретённое отчуждение через диверсификацию.

Из лабиринта десяти тысяч подобных конструктов особенно выделяется Vanguard S&P 500 ETF (VOO). Это, разумеется, не означает, что он приведёт хоть к какому-нибудь выходу. Я попытался проследить, почему именно этот ETF кажется настолько «правильным» выбором для тех, кто обречён инвестировать тысячу долларов — именно сейчас, пока часы на стене управления рынками продолжают свой беспощадный круг.

Надёжность S&P 500 как призрак стабильности

Vanguard S&P 500 ETF — это всего лишь зеркало, отражающее мир S&P 500, тот самый гипертрофированный индекс, которым сотрудники департамента ожиданий регулярно интересуются друг у друга, вместо того чтобы решать проблемы, всегда внезапно появляющиеся в смежных отделах. S&P 500 представлен пятьюстами корпорациями, на которых лежит бремя соответствия безошибочно сформулированным, но чрезвычайно размытым критериям, и которые тщательно взвешиваются по капитализации, приобретая статус не совсем живых, но зато очень крупных рыночных фигур.

В сущности, этот индекс — модель бюрократической машинерии: он по капле отбирает из каждого сектора экономики наиболее признанные компании, составляя из них синтетический продукт, притворяющийся разнообразием, но в глубине своих уставных документов повторяющий один и тот же вечный мотив успеха, столь же непостижимого, сколь и обязательного.

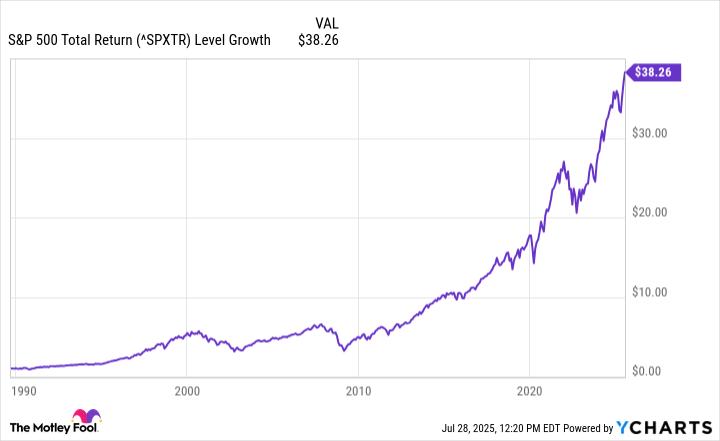

Эта схема работает давно и, казалось бы, надёжно: десятипроцентная среднегодовая доходность, гарантирующая спокойствие тем, кто находит утешение в обобщённых исторических графиках. Каждый вложенный доллар с 1989 года вырос более чем в 38 раз — по крайней мере, так утверждается в отчётах, которые невозможно ни опровергнуть, ни подтвердить, не вступая в длительную переписку с архивами рынка. Даже признанные профессионалы рынка то и дело терпят поражение, пытаясь обогнать эту машину «нормальности».

Любой, кто хоть раз принимал участие в торгах, знает — рынок то идёт вверх, то вниз, а иногда падает настолько глубоко, что любое упоминание о «будущих результатах» становится неуместным, почти кощунственным. Тем не менее, за всю историю S&P 500 индекс всегда отползал обратно к новым вершинам, ровно настолько, чтобы инвесторы могли рассчитывать на условную победу над собственной неуверенностью.

Vanguard: механизм, работающий исправно, хоть и бессмысленно

Очевидно, что прямые инвестиции в сам индекс невозможны: в этом и заключается суть абсурдного порядка вещей. Здесь на сцену выходит Vanguard S&P 500 ETF — эманация удобства, часть которого заключается в отсутствии возможности отклониться от общей линии движения.

Сомнений в выборе фонда почти нет: десятки подобных инструментов существуют параллельно, но своего рода официальный характер процесса делает Vanguard предпочтительным. Компания-эмитент — гигант, чьи корни уходят в 1975 год, чьи заслуги занесены в бесконечные таблицы и отчёты, регулярно перепроверяемые контролёрами, существование которых подозревается лишь по следам формальных уведомлений.

Ещё один нюанс: уровень комиссий 0,03%. Это — практически бумагомарание! На тысячу долларов — всего тридцать центов. Размер потерь так ничтожен, что само ежедневное напоминание о них становится частью тревожного ритуала, который явно не приносит никакой радости, но, быть может, нужен для поддержания иллюзии контроля.

Фонд доступен практически всем: начать можно с одного единственного доллара. И этим жестом Vanguard фиксирует не столько демократичность, сколько окончательное снятие ответственности с индивида — ведь любой теперь может войти в бессмысленную игру. Остаётся только следовать установленным маршрутам, не сворачивая.

Время против времени: механизм отказа от выбора

Можно слышать или читать о рыночных волнениях: слова «дёшево», «дорого», «пик», «дно» рассыпаются по эфирному пространству, напоминая о невозможности хоть что-то предсказать. Попытка подстроиться под идеальный момент входа не просто обречена — она заведомо заложена в систему как ненужный, паразитный процесс, неизбежно повторяющийся от поколения к поколению, чтобы в очередной раз подтвердить: лучше инвестировать хоть как-то, чем не инвестировать вовсе.

Парадокс рынка в том, что даже худшая точка входа оказывается лучше того, кто остался с наличными в кармане, без всякой акции и иллюзии будущего. S&P 500 не раз обманывал ожидания, не делая никого богатым за одну ночь, но медленно перераспределяя ресурсы между отдельными участниками, тем самым оставляя у каждого ощущение участия в общем деле, лишённом — впрочем — явного смысла.

В этом смысле Vanguard S&P 500 ETF становится не столько инвестиционным инструментом, сколько отражением глубокой бюрократической истины: участвовать следует всегда, независимо от того, какая сумма оказалась в очередной раз на вашем счету.

🗃️

Смотрите также

- Стоит ли покупать фунты за йены сейчас или подождать?

- Российский рынок: Металлургия в плюсе, энергетика под давлением: что ждать инвесторам? (03.02.2026 13:32)

- Российский рынок: Экспорт удобрений бьет рекорды, автокредиты растут, индекс проседает – что ждать инвестору? (06.02.2026 03:32)

- Золото прогноз

- Прогноз нефти

- Пермэнергосбыт акции прогноз. Цена PMSB

- МосБиржа игнорирует геополитику: рост на 0,28% на фоне срыва переговоров (01.02.2026 20:32)

- ТГК-14 акции прогноз. Цена TGKN

- Стоит ли покупать доллары за шекели сейчас или подождать?

- Серебро прогноз

2025-08-03 11:32